近日,招商蛇口定增方案獲得中國證券監督管理委員會同意註冊批覆。至此,招商蛇口成爲“第三支箭”以來首單定增獲批的房企,這也意味着“第三支箭”政策的實際落地,A股房企融資渠道又開一閘。

與此同時,更多發佈定增方案的房企獲批速度也正在加快。截至目前,A股多家房企保利發展、中交地產、福星股份、大名城、陸家嘴等陸續公告定增事項獲得交易所審覈通過,距離獲得證監會通過只差一步,這也說明“第三支箭”落地正在加速。

招商蛇口摘得“第三支箭”首單

從啓動募資到正式獲批,招商蛇口的定增事項耗時193天。

2022年12月5日,招商蛇口公告稱,爲充分發揮上市公司股權融資功能,促進公司高質量可持續發展,擬發行股份購買資產並募集配套資金。對此,招商蛇口計劃通過發行股份收購南油集團24%股權、招商前海實業2.89%股權,總對價約89.28億元,並向包括招商局投資發展在內的不超過35名特定投資者非公開發行股票募集配套資金,募集資金不超過85億元,主要用於10個存量住宅項目後續建設及交付。

招商蛇口定增募資曾兩度被深交所問詢,這也說明雖然房企股權融資開閘,但是交易所對房企股權融資的審覈依然審慎。今年2月27日、3月27日,招商蛇口先後收到深交所的審覈問詢函,涉及業績承諾合理性、存貨減值風險、股份鎖定安排等問題。招商蛇口用長達362頁的篇幅,仔細回答了深交所的問詢。

5月30日,招商蛇口發佈公告稱,於5月29日收到深交所重組委出具的《深圳證券交易所併購重組審覈委員會2023年第6次審議會議結果公告》,深交所重組委對其提交的增發事項進行了審議,審議結果爲:本次交易符合重組條件和信息披露要求。

隨後在6月16日,招商蛇口發佈公告稱,公司發行股份購買資產並募集配套資金方案獲中國證券監督管理委員會同意註冊批覆,至此,招商蛇口成爲“第三支箭”後獲得證監會批准的首單定增募資的房企。

房企股權融資獲批步伐加快

與此同時,新京報記者注意到,進入5、6月份,交易所對房企定增募資的審覈速度加快。

除了招商蛇口外,保利發展、中交地產、福星股份、大名城、陸家嘴等陸續公告定增事項獲得交易所審覈通過。

6月6日,福星股份定增方案率先獲得了深交所審覈通過;緊接着,6月7日,中交地產的定增方案率先獲得了深交所的通過。

隨後在6月12日,保利發展定增“大單”也獲得上交所通過。當天,保利發展發佈公告稱,於2023年6月9日收到上海證券交易所出具的《關於保利發展控股集團股份有限公司向特定對象發行股票審覈意見的通知》,具體審覈意見爲:“保利發展控股集團股份有限公司向特定對象發行股票申請符合發行條件、上市條件和信息披露要求。本所將在履行相關程序後提交中國證監會註冊。”

根據此前修訂方案,保利發展發行對象爲包括實際控制人保利集團在內的不超過35名符合中國證監會規定的特定對象,擬募資總額不超過125億元,計劃投資到14個項目以及補充流動資金。

保利發展、中交地產、福星股份等房企定增獲得交易所審批之後,就只差由證監會審覈的最後一關。

此外,“第三支箭”政策出臺以來,房企定增募資方案中最大的一單——萬科150億元的定增募資經過3個月的等待,也在5月19日獲得了深交所的受理。

“定增集中獲批表明有關部門加速推進房企股權融資的進度,支持房企股權融資的政策實際落地,獲批企業涵蓋了央企、地方國企和民企,政策支持覆蓋面較寬。定增計劃有助於房企增厚資本金、降低槓桿率,進一步優化資產負債表,改善現金流表現,也有助於部分房企拓展加槓桿的空間,注入更多優質資產,增強經營實力。”中指研究院企業研究總監劉水錶示。

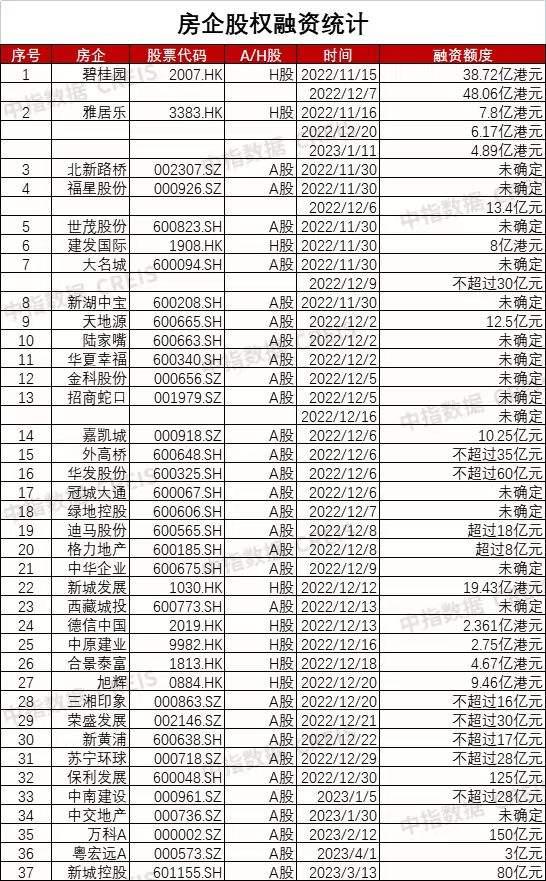

350億元“活水”正在途中

“第三支箭”政策發佈後,越來越多的房企主動嘗試股權融資。據中指研究院統計,截至目前,共有37家房企公佈了定增募資方案,其中包括碧桂園、萬科、保利發展等頭部企業,也包括大名城、旭輝、榮盛發展、新城控股等民營房企,還包括世茂股份、金科股份等出險房企。根據已公佈的定增募資的金額,37家房企擬募資金額已經超過350億元。

接下來,“第三支箭”的加速落地有望成爲房企融資新的“活水”。根據中指研究院統計,2023年1-5月,信用債、海外債、信託、ABS(即資產證券化)等渠道發行規模仍在下降通道,特別是信託等非標渠道,投放規模持續壓降,具體來看,房地產行業信用債融資1947.2億元,同比下降4.5%;海外債同比下降22.5%;信託融資同比下降65.4%;ABS融資同比下降15.2%。

“這也表明投資人對行業風險仍有顧慮和考量,多數投資人仍在持續觀察銷售市場復甦進度。由於當前銷售市場復甦的結構性,投資人對房企特別是民營房企發債的各項要求仍然存在,民營房企發債範圍仍較爲有限。”劉水錶示。

但是,劉水也同時指出,這些已經公佈定增方案的房企,定增計劃能否實際募資成功仍存在不確定性。此外,當前上市房企估值普遍走低,持續低迷的估值削弱了定增計劃對原股東的吸引力。

新京報記者 徐倩